“高送转+中报绩优”成弱市避风港

- 来源:投资者报

- 关键字:高送转

- 发布时间:2015-08-24 14:25

高送转行情历年均为投资者关注,今年中报呈现出高送转幅度加剧、股价涨幅有所减弱的情况。但如果再结合公司中报业绩,则走势远强于同期大盘,值得投资者关注。

随着中报大幕的开启,新一轮高送转行情又将来袭。

在擅长炒作概念的A股市场,高送转概念早已为大多数投资者熟知。虽然仅仅是扩充股本的数字游戏,但上市公司与投资者却乐此不疲,因此,每年都会出现所谓的高送转行情。

为何大家对高送转行情如此趋之若鹜呢?

作为价值投资标的的绩优公司,如云南白药、格力电器等,往往能在中长期走出逆大势的独立行情,其复权股价总体看呈不断攀升之势;但如果想在短期内迅速推高股价又节约成本的话,推出高送转方案往往是不错的策略,而大部分中小创公司本身股本较小,推出高送转方案更是师出有名。另外,中小投资者中也有许多热衷于短线炒作赚快钱,因此,双方一拍即合,高送转行情应运而生。

由于高送转不会给企业带来任何业绩上的改善,因此普遍属于短期利好消息,而这种消息往往受大势影响较大。大盘中期向好的时候,形成板块效应的高送转个股通常能走出脉冲式的上涨行情;但如果大盘处于下跌中继,则短线走势也会昙花一现。因此,虽然每年都有高送转行情,但因大势、送转幅度等原因走势又各有不同。

那么,今年高送转板块将呈现何种走势?投资者又该如何把握?《投资者报》记者对今年推出高送转预案的上市公司进行了研判,希望能为投资者提供参考。

高送转幅度加大 最高拟10转30

送股与转股的区别在于前者来自于未分配利润,后者来自于公积金,但本质都是进行股本扩张。从今年中报的情况看,上市公司更倾向于转股。

截至2015年8月14日,共计121家上市公司拟推出高送转方案。其中,有13家发布了送股公告,中恒集团拟10送13转7派3.25元成为当前送股最多的公司;而拟转股的公司则多达120只,昆仑万维以10转30摘得史上最高送转纪录。

在这121家公司中,创业板占据50家,中小板占据32家,中小板占比达到67.8%。除了相比主板股本较小以外,其中,许多新上市公司往往具有较高的每股公积金,因此更具备转股的外在条件。

最值得注意的还是今年的转股比例。相比于2014年年报,上市公司转股比例有了进一步增加。

2014年年报,包括朗玛信息、众信旅游在内的9家公司发出10转20的送转方案,创下当年转股的最高纪录。

而今年该纪录被汉缆股份、昆仑万维等公司屡次打破。其中,主营高压电缆设备的汉缆股份于7月20日发布公告称,2015年中期拟10送11转10派3元,成为“最慷慨上市公司”。

但随后,昆仑万维于8月6日又刷新了这个纪录。公司主营网页游戏研发运营,于今年1月登陆创业板,属于次新股,总股本2.8亿股。在其8月6日的公告中,拟推出10转30的大额高送转方案,如果该方案最终在股东大会通过,也将成为A股历史上首只10转30的上市公司。

高送转幅度加大的另一个体现在于高送转公司数量的增加。在已发布高送转预案的122家公司中,发布10转10及以上的公司共计106家,占比高达87.9%,而去年年报该数字仅为53.2%。

为何上市公司频推高送转策略?有市场人士指出,通过高送转维护市值是上市公司开启高送转的重要内因。

该市场人士表示,经过上轮市场非理性调整后,有些公司股价可能跌破定增发行底价、员工持股价等,这些公司可能带有很强的做高股价的动机,它们急于释放利好。从市值管理方面讲,通过高送转做高市值,成本可能也比较低。

以春兴精工为例,公司于6月20日发布定增预案,拟以23.50元每股非公开发行不超过5063.83万股,募集资金总额不超过11.9亿元,公司员工持股计划也将参与认购。但随着后市大幅下跌,公司股价也出现连续下挫,公司股价一度跌破增发价。随着公司发布10转20的高送转预案,股价出现了短线的快速反弹,似乎通过高送转起到了维护市值的作用。

另外,急于维护市值也与股权质押有关。安信证券统计显示,今年1~7月,A股共有973家上市公司总计完成2974次股权质押,参考市值约15476亿元,按照30%~50%的折算率,上市公司约获得资金4643亿元~7738亿元。而“高送转”往往可以推高股价,在大股东已将上市公司股权进行质押的时候,防止追加质押物。

高送转整体较抗跌

但随着高送转幅度的增加,高送转光环似乎也在逐渐减弱。

《投资者报》记者通过统计显示,近期高送转股票涨幅发现,其股价走势仅仅略强于大盘指数。由于高送转行情会出现提前炒作的情况,为此,记者选取6月12日上证最高点为统计起始日,截止日则设定为8月14日。

据Wind数据统计结果显示,统计区间内,上证指数从最高点5178点下跌至6月12日收盘的3965点,跌幅为23.4%,而同期高送转板块(每10股送转等于或超过10股)的平均跌幅为17.9%,略强于大盘。

那么,送转越高是否在走势上越强呢?

对此,记者统计了10转(或送/累加)10以上(不包含10转10)个股走势发现,逾60家上市公司的整体走势均值为下跌18.0%,并不存在“高送高涨”情况。

以暴风科技为例,公司于7月12日晚间公布10转12的半年度利润分配预案并复牌,随后出现5个跌停板,截至8月14日报收142.2元,跌幅高达48.6%。

除了跌得深,上市公司公告送转后还会出现短线暴涨暴跌的震荡走势,十分不利于中小投资者操作。

以汉缆股份为例,公司7月19日晚公告拟向全体股东每10股转增10股送11股,此外现金分红每10股派3元(含税),7月20日复牌后连续出现3个涨停,最高上冲至33.3元,较停牌前的20.57元,累计涨幅达62.2%。不过,在随后的几个交易日汉缆股份随即下跌,截至8月14日收盘报25.1元,高位参与炒作的投资者恐存被套风险。

高送转行情为何在今年有所走弱呢?

中信证券认为,高送转行情与市场风格密切相关。当市场偏好小盘股时,“高送转”标的会有不错的收益,当小盘股被市场抛弃时,即使高送转也难获青睐。例如,2010年和2011年两年间小盘股走势总体较弱,高送转也无法跑赢市场,而近期大盘的快速下跌创业板恰好是重灾区。

“高送转+中报绩优”走势更强劲

那么,投资者该如何参与今年的高送转行情?

《投资者报》记者通过统计发现,“高送转+中报绩优(净利润同比增长)”走势更为强劲。

在已发布高送转及中报的公司中(去除长期停牌股),平均跌幅为9.6%,走势强于同期大盘近14个百分点(见表1)。

或许会有投资者质疑,这是否仅仅是由于中报绩优造成而与高送转无关呢?

Wind数据显示,中报公告的净利润同比增长的538家公司中,截至8月14日平均跌幅为20.9%。而上文提到大盘同期的下跌幅度为23.4%,高送转板块的平均跌幅为17.9%,可见“高送转+绩优”存在1+1大于2的利好叠加效应,而单一板块的走势则相对较差。

以恒顺众昇为例,公司于6月30日停牌,在8月初复牌后股价补跌,遭遇4个一字跌停板,但同时公司也发布了中报业绩大增逾12倍与10送5转10的高送转公告,随后跌停打开,股价出现快速回升。

对此,证券策略分析师汪毅建议,市场调整使得高送转概念有所弱化,后续随着市场企稳,关注焦点有望回到企业业绩中来,特别是那些优质、高送转股票有望率先企稳。他建议可以从几个方面来甄选,首先是资本公积转增股本数较大的公司,其次是一些业绩表现优异的公司,主要考虑2015中报业绩增速较快,且前两年净利润增速较高的公司,最后可以关注近期超跌且基本面较好的公司。

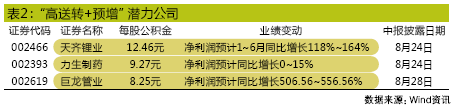

遵循此投资策略,《投资者报》记者统计了一季报每股公积金较高且业绩预增的中小创上市公司(排除近期大幅高送转与停牌),供投资者参考(见表2)。

但值得投资者注意的是,公积金较高只表明上市公司具有较高的送转预期,是否实行高送转还要看上市公司的决定;同时也曾经出现上市公司业绩预报与实际不符的情况,也需要投资者关注。另外,由于高送转行情普遍为短期行情,上文中也提到受大势影响较大,因此还请投资者注意风险。

《投资者报》记者 李犇

关注读览天下微信,

100万篇深度好文,

等你来看……

关注读览天下微信,

100万篇深度好文,

等你来看……