“跟投+限售”科创板改写投行游戏规则真正的投行正在诞生?

- 来源:新财富

- 关键字:投资,资本,融资

- 发布时间:2019-06-29 21:38

科创板跟投制度,正在改写投行游戏规则,券商IPO业务由过去单纯赚取佣金费用的轻资本转变为重资本模式,承接的IPO项目越多,资本金占用越多。2019年科创板或为券商带来近40亿元IPO收入,在跟投制度下,保荐机构的资本金占用额度直逼IPO承销总收入,实力靠后的券商大概率难以参与此次科创板“盛宴”。为此,券商在承接科创板IPO业务时,将不得不考虑自身的资本实力,在项目数量、规模上进行权衡。而“2年限售期”的规定,也让券商的跟投资金在退出时存在不确定性,这会倒逼投行从源头把关,提升选择项目的能力。

史上头一回:科创板试行跟投制度

2018年,券商经历了一轮较为明显的业绩“寒冬”,投行业务收入同比下滑50.78%。作为资本市场重要增量改革试验田,科创板将大大改善投行的收入情况。

截至5月9日,106家申报科创板企业的预计总融资额为1028.87亿元,平均每家企业预期融资额为9.71亿元。市场普遍认为,2019年最终成功登陆科创板企业数量有望达到100家,若平均每家IPO融资规模为9.71亿元,全年IPO规模将达到971亿元。

2018年证券行业平均IPO费率为4.01%,假设2019年科创板新股IPO的平均承销费率为4%,科创板预计为券商带来38.84亿元IPO承销保荐收入,相当于2018年证券行业承销保荐净收入的15.02%,这无疑是一笔可观的收入。

然而巨大的增量蛋糕,却不一定能让所有投行都分到一杯羹,其重要原因之一在于:《上海证券交易所科创板股票发行与承销实施办法》第十八条规定,科创板试行保荐机构相关子公司跟投制度。

跟投制度意味着,除了中国证监会另有规定,保荐机构相关子公司要使用自有资金参与发行人首次公开发行战略配售。

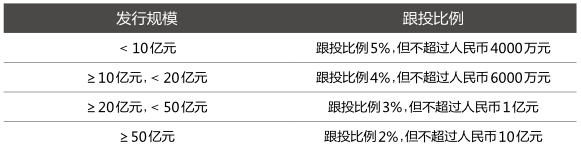

跟投比例方面,参与配售的保荐机构相关子公司应当事先与发行人签署配售协议,承诺按照股票发行价格认购发行人首次公开发行股票数量的2%至5%,具体比例根据发行人首次公开发行股票的规模分档确定(表1)。

前106家申报科创板企业中,有74家预计融资额小于10亿元,23家预计融资额为10亿-20亿元,8家预计融资额为20亿-50亿元,仅中国铁路通信信号股份有限公司(简称“中国通号”)预计融资额超过50亿元,为105亿元,是当前预计融资额最大的企业。

根据企业预计融资规模,对应上交所规定的跟投比例,可以估算出这106家企业跟投资本为39.7632亿元(表2)。而106家企业预计总融资额为1028.87亿元,按照4%的平均承销费用计算,其对应的收入为41.15亿元。

也就是说,券商承接科创板IPO项目所获得的收入与跟投制度资本占用规模相当。券商一方面承接科创板IPO项目获得承销保荐收入,一方面又要投入近乎相等的资本金跟投,且这两部分资金存在先投后收的节奏差别,导致券商需要不断补充资本金,而那些资本金实力靠后的券商,大概率難以参与此次科创板“盛宴”。

券商加快设立另类投资子公司步伐投行商业模式生变

根据上交所4月16日发布的《科创板股票发行与承销业务指引》(以下简称“《指引》”),参与发行人首次公开发行战略配售的跟投主体,主要是保荐机构设立的另类投资子公司或实际控制该保荐机构的证券公司设立的另类投资子公司。采用联合保荐方式的,联合保荐机构应当分别通过相关子公司跟投,并披露具体安排。

表1:科创板保荐机构相关子公司跟投比例

表2:跟投项目资本金占用情况

表3:证券公司私募投资基金子公司与另类投资子公司比较

所谓券商另类投资子公司,由券商直投业务发展而来。在券商内部,自营和直接投资业务都是利用自有资金进行投资,不同的是直投一般都要设立一个子公司,投向尚未上市的公司股权,而自营则主要投向已经上市的股票、债券等金融资产。这两项业务都体现券商的自主投资能力。

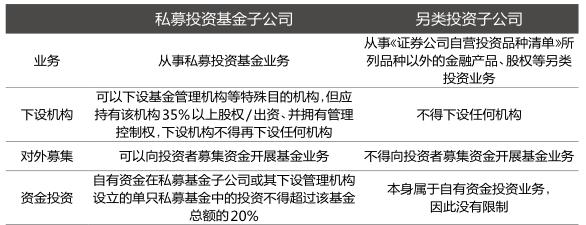

2016年12月30日,为打击直投业务中出现的“直投+保荐”的套利模式,中国证券业协会发布了《关于发布〈证券公司私募投资基金子公司管理规范〉及〈证券公司另类投资子公司管理规范〉的通知,同时废止了原证券公司直投子公司的《证券公司直接投资业务规范》。自那以后,直投子公司这一证券公司重要的投资管理平台,开始拆分为私募管理业务和另类投资管理业务两类相互独立的公司,证券公司应设立另类投资子公司开展自有资金直投业务。

另类投资是指股票、债券等传统公开市场之外的投资模式,资产标的包括非上市公司股权、房地产、基础设施、证券化资产和自然资源等。现在大部分另类投资主要以股权、PreIPO、私募等为主。另类投资子公司与私募基金子公司除了在投资范围上有所区别外,两者在资金来源上也有所不同,私募投资基金子公司发布的单只私募基金中的自有资金不得超过该基金总额的20%,即其最低要向外融资80%,而另类子公司不得向外融资,只能使用自有资金开展业务(表3)。这意味着另类子公司的净资本实力是其开展业务的核心因素。

另类投资子公司对科创板保荐机构的重要性不言而喻,没有另类投资子公司也就意味着没有科创板跟投资格。据新财富不完全统计,目前共有近60家券商另类投资子公司,多家券商正在加快设立步伐,如4月30日,西部证券公告,董事会审议通过了《设立另类投资子公司的提案》,同意公司出资10亿元人民币设立另类投资子公司。西部证券在投资目的中明确表明,另类子公司的设立是为了满足科创板跟投要求。

通过上交所披露的申报科创板企业提交的上市保荐书可知,目前已有29家企业的保荐机构明确了跟投子公司名单,这些跟投公司均为券商旗下的另类投资子公司。梳理申报科创板公司中已公布券商跟投子公司的基本情况,可以看到,不同券商跟投子公司实际认缴资本实力差距较为明显。大多数券商控制的跟投子公司,认缴资本在10亿-30亿元左右,而头部券商如中信证券,旗下跟投子公司认缴资本高达140亿元(表4)。

跟投制度的创新试点,正在颠覆券商投行过往的业务模式。

由于此前券商IPO业务为轻资本模式,券商IPO业务保荐承销费是按融资额的一定比率收取的,不涉资本占用,其竞争的关键在于获取项目资源的能力,项目资源越多,其对应的IPO业务收入就越多,因此,券商的IPO业务与其净资本实力相关性不高。这也体现在过去的数据中。

以2018年IPO募集资金规模排名第一的中金公司为例,其净资本排名在十名开外。而当前净资本排名第一的中信证券,其2018年IPO募资规模排在第四。海通证券、中国银河证券净资本排名都在前五,但2018年其IPO募资排名均未进前十(表5)。

科创板的跟投制度使得券商IPO业务由轻资本转变为重资本业务,券商承接的IPO项目越多,资本占用越多,为此,券商在承接科创板IPO业务时,不得不考虑自身的资本实力,在项目数量和项目规模上权衡,净资本的重要性大大提升。这对于当前IPO业务排名不靠前,但净资本实力强的券商是一个“上位”的好时机。

在这一前提下,旧有的投行排名格局很可能被打破。

跟投子公司净资本实力悬殊增资扩股成为投行新赛道

前106家申报科创板企业中,有29家的上市保荐书中明确有保荐机构参与科创板战略配售的子公司名单。新财富根据上交所《指引》中关于科创板跟投比例规定,统一按照其预计融资额的比例,测算已公布跟投子公司资本占用情况(表6)。

从项目融资总额来看,中信证券承接4个项目,预计融资总额为63.66亿元,其全资子公司中信证券投资有限公司跟投资金总额为2.3527亿元,占其净资本比率合计为1.69%。国泰君安承接6个项目,预计融资总额为98.68亿元,其全资子公司国泰君安证裕投资有限公司(简称“国君证裕”)跟投资金总额为3.0344亿元,占其净资本比率合计为30.34%。中信证券与国泰君安承接项目子公司跟投资金额相差不大,但国泰君安跟投子公司跟投资金净资本占比远高于中信证券跟投子公司,主要得益于中信證券净资本实力具有绝对优势。

表4:申报科创板公司中公布的券商跟投子公司基本情况

单个项目中,子公司跟投资金占其资本比率排名前三的分别为深圳市中天佳汇股权投资管理有限公司(简称“中天佳汇”)跟投比率36.4%、国金创新投资有限公司(简称“国金创新投”)跟投比率14.84%、东兴证券投资有限公司(简称“东兴投资”)跟投比率13.33%。中天佳汇对应的项目为建龙微纳,其预计融资额为3.64亿元。国金创新投对应的项目为特宝生物,其预计融资额为11.13亿元。东兴投资对应的项目为嘉元科技,其预计融资额为9.69亿元。很明显,以上三个项目预计融资额都较低,仅特宝生物略超10亿元,但其保荐机构跟投子公司跟投比率却问鼎前三,中天佳汇的跟投资金占比更高达36.4%。主要是因为中天佳汇、国金创新投、东兴投资净资本较小,中天佳汇净资本仅5000万元,是所有已公布跟投资公司中净资本额最低的另类投资子公司。

当前已申报的科创板企业中,预计融资额最多的为中国通号,融资额为105亿元,其跟投资金为2.1亿元。已公布的券商跟投子公司中,净资本最少的为0.5亿元,根本无法承接该体量项目。若中信证券子公司跟投,跟投资金占净资本比重仅为1.5%。因此,中信证券由于净资本实力的优势,在选择项目的数量与单个项目规模上都有很大的自由。

科创板上市公司定位于符合国家发展战略的高新技术企业,在上市要求上淡化了盈利指标,提出市值+财务指标要求,鼓励处于成长阶段企业登陆科创板,可以预见,科创板将成为具有新技术、新模式、新业态的“独角兽”聚集地。但是以当前券商跟投子公司资本实力来看,一个独角兽项目就可能占据其全部子公司跟投净资本份额,对大部分中小券商而言,独角兽可能只是可望不可及。

以此前市场传闻正在筹备登陆科创板的蚂蚁金服为例,其曾被某机构评为2018中华区独角兽指数之首,估值超1万亿元。虽然蚂蚁金服已澄清目前还没有上市时间表,但若蚂蚁金服真的登陆科创板,按1万亿市值计算,需要占用保荐机构跟投子公司净资本10亿元,当前,能承受这一净资本占用的中小券商寥寥无几,这在很大程度上限制了中小券商的科创板 IPO承销保荐业务,而净资本实力占优势的券商具有巨大发展空间,可以说,头部效应明显。

表5:券商最新净资本排名(单位:亿元)

何倬

关注读览天下微信,

100万篇深度好文,

等你来看……

关注读览天下微信,

100万篇深度好文,

等你来看……