怎样去香港创立私募基金

- 来源:新财富

- 关键字:发展空间,选择,管理

- 发布时间:2019-07-21 08:58

做得不错的基金经理,在职业生涯的某个阶段,常因为职业发展空间、自主度、激励机制等原因,会考虑自己创业。结合国内投资者国际化资产配置的大趋势,去邻近内地、同在大湾区的香港设立一个资产管理公司,设立和发起私募基金,直接投资港股、美股、美元债等,是一个很好的选择。

从香港证监会2018年7月公布的报告《2017年资产及财富管理活动调查》来看,2017年底持有香港资产管理服务牌照的机构达到1477家,较上一年底增长14%。其中,内地相关集团在香港成立的持牌法团和注册机构(含银行和保险公司等)达到334家,较上一年底增长12%。从数量上看,内地背景的资产管理公司已经占到香港资产管理持牌机构的两成以上,是行业的重要参与者。如果计算内地成长背景但已经取得香港身份的基金经理,相信比例会更高。

设立门槛:两位持有9号牌的负责人,12万港元流动资金

在香港设立一个资产管理公司,通常需要香港证监会的资产管理服务牌照(第9号受规管活动,简称9号牌),可以接受投资者的全权委托,管理相关资产。从人员和资金门槛来看,申请和运营的要求不算高。需要两位有从业经验的负责人(Responsible Officer,简称RO),其中一位RO的牌照需要没有限制条件。如果不持有客户资产(客户资产放在托管机构,例如券商或者银行等),对持牌机构的流动资金要求只有12万港元。所以,在香港成立一家资产管理公司,是很轻资产的模式。两位志同道合的朋友,只要有相关的负责人牌照,就可以把资产管理牌照申请下来,成立起资产管理公司。接下来的困难,一方面是要能够得到投资者的信任,愿意把境外的资金交给全权管理;另一方面,则是跨越基金设立和运营上的诸多具体障碍。

根据香港著名独立股评人士David Web于1998年创办的Webb-site的相关数据统计,截至2019年3月底,有9号牌的机构接近1680家,有负责人接近4350名,其中拥有两名及以上负责人的活跃机构约有1630家。另有9号牌的持牌代表接近7550名。

就申请9号牌照的具体程序来说,需要和香港证监会打交道,提交好些文件,来回沟通,时间上大概需要半年。也有一些专业机构提供协助办理服务(例如香港本地的律师行Deacons,合规机构CompliancePlus等),有一些机构还提供招聘负责人的服务。

实际工作中,会见到很多9号牌机构同时也持有4号牌(就证券提供意见)。在目前通行的基金架构下,香港9号牌公司是按照投资顾问协议,接受离岸基金投资经理的全权委托,管理基金。如果只是做基金管理,9号牌应该是足够了。

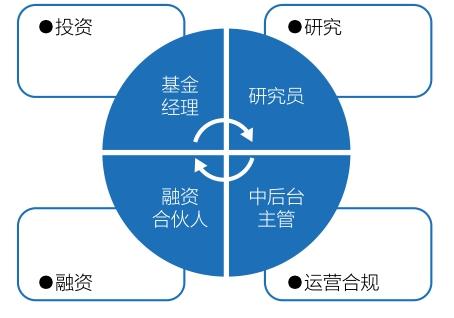

核心团队的四部分:基金经理,研究员,融资合伙人,中后台主管

在一个大平台上工作的基金经理,通常熟悉投资和研究,也可能有熟悉的客户,但对基金设立和发起,合规与运营及行政等中后台的事情可能很不熟悉。创业的第一年甚至更长的时间中,大部分的精力可能就会消耗在牌照申请、与投资人沟通、基金的设立和发起、了解和选择相关的多个服务供应商、甚至办公室装修方面,难以有时间静下心去思考投资。

从一个基金管理的团队构成来说,最核心的是四部分人员:熟悉投资的基金经理;有丰富经验的研究员;有良好客户基础的融资合伙人;熟悉运营合规行政的中后台主管。基金的核心团队与激励机制建设,就要从这里入手。我从前在联想工作过,联想有管理三要素“建班子、定战略、带队伍”。第一点即是组建合适的团队。技能、经验和性格互补,志同道合,并有良好的激励机制和公司文化去凝聚。

图1:基金管理核心团队构成

對于一家初创的资产管理公司或基金,有良好客户基础的融资合伙人的价值不言而喻。有两三个核心的重要投资者,就可以保障基金在起步阶段的发展。人到中年、有相当经验和客户基础的私人银行家,未来的职业转型也可以考虑合作创立一家私募基金,突破自己的职业和收益、自主空间的天花板。对于有相当经验的研究员来说,也是类似。再强调一遍一家资产管理公司的四部分核心人员要素:基金经理和研究员;融资合伙人;中后台主管(图1)。

中后台管理容易被忽视:事务繁杂,合规压力大,中兴通讯的教训

做得不错的基金经理,可能容易觉得基金赚钱,主要都是自己的本事。实际上未必如此,二级市场的投资者,很多时候好像农民,是靠天吃饭。这一年的宏观大环境,是决定投资表现的重要因素。此外,类似一场足球比赛,要赢球,不能只是前锋和中场厉害,也要有不错的后卫和守门员,少失球。基金经理在选股与择时方面的能力,的确是决定基金表现的重要因素。

我自己做过多年的股权投资研究和交易,又有机缘负责中小型基金的中后台。有前中后台不同的工作经历和视角,让我分享一些自己的体会。

中后台的管理繁杂,包括运营、合规、风险控制、行政、财务、审计、IT等多方面事务。以行政为例,又有基金行政与公司行政。以合规来说,面临多方面多个司法管辖区的合规要求,其实是不容易的,如果是在开曼设立和在开曼金管局注册的基金,需要接受开曼金管局(Cayman Islands Monetary Authority,简称CIMA)的监管。在香港设立的持有9号牌的资产管理公司,需要接受香港证监会(Securities and Futures Commission,简称SFC)的监管。最近几年来,全球政府间在税务透明度方面的监管与合作日益加强,还需要面对来自美国的FATCA与经济合作组织的CRS等合规,即使基金在开曼等海外免税天堂成立,也难以避免。如果基金要投资美股的IPO,投资美国的金融衍生品、基金的主券商(Prime Broker)在欧洲注册(如伦敦),就还要面对来自美国和欧盟的合规要求(包括MiFiD等)。

作为一家初创的基金管理公司,通常中后台只有一两位同事(甚至只有一位),要处理日常的营运、合规、风控、行政、协调IT等,事务相当繁杂。在激励机制上如表现费的分享等方面,需要纳入核心团队考虑。一个公司内是一个有机的整体,如果中后台人员稳定不下来,也一定会影响到前台的基金经理。中后台既负责平台的日常维护,也类似过滤器,让基金经理等前台同事能够减少被繁杂的日常运营合规行政等事务打扰,专心思考投资。

从中兴通讯的教训来看,显然,阻碍它的最重要因素并非研发和营销等,松散的合规和风险管理是关键原因。基金管理公司也是类似,近年来全球对于金融行业的监管日益加强,这方面的合规风险和合规压力不可低估,不必重蹈覆辙。

一个基金通常是由基金经理为核心发起设立。受自己的经历限制,基金经理通常容易觉得基金成功主要是自己厉害,其实天时、人和等都是要素。要建设一家可以持续成功的基金管理公司,需要一开始就建立好地基,如深入扎实的研究能力,有核心的投资者并有良好互动,核心团队的激励机制建设,良好的公司文化建设(包括共同认同的方向、氛围等)。

一个持续成功的基金管理公司,一定不会以赚钱为唯一的目标,需要有更高的追求去凝聚团队,一手软(使命和文化),一手硬(激励机制,分享成功)。我这里分享联想投资(目前的君联资本)在创立时,写在小黑板上的一段话,“志同道合的朋友,共创心仪的事业,并分享成功”。

在公司创立的早期阶段,探索中后台外包,也是可以考虑的。这方面在香港也有一些类似基金孵化器或基金共同工作空间等,提供相关服务。后面我们详细再谈。

小型初创基金中,往往是一人身兼多职。在上面的团队搭建中,我没有提交易员等角色。对初创基金来说,如果交易不多,基金经理也可以自己下单。研究员也可以是投资组合经理。大公司出来的创业团队,需要经历一段时间去适应初创型公司的工作环境,找到自己的角色,学习新技能,承担新职责,并相互补位。

基金整体架构:开曼基金/开曼投资经理;香港投资顾问

这里先介绍一个典型离岸对冲基金的整体架构。

投资人所认购的是基金的可参与可赎回股份(participating redeemable share),这些基金大多数注册在中美洲的开曼群岛(Cayman Islands),通常由同样在开曼群岛注册的投资经理(Investment Manager)管理。投资经理的实际控制人通常就是基金的核心管理团队。下面文中的离岸基金,主要以开曼基金为例来介绍。事实上开曼基金也是最普遍的离岸基金设立地之一。

开曼投资经理和开曼基金之间,通常签署的是投资管理协议(Investment Management Agreement,简称IMA)。开曼投资经理通过投资顾问协议(Investment Advisory Agreement,简称IAA),由在香港设立的9号牌持牌机构作为投资顾问,向投资经理提供投资顾问服务。

通过这样的法律合约安排,开曼投资经理向开曼基金提供投资管理服务,开曼基金向开曼投资经理支付管理费和业绩费。开曼投资经理再将其中部分费用,转付给香港设立的9号牌投资顾问。开曼投资经理转付给香港投资顾问的费用,通常是以成本为基础支付。但如果基金的重要运营都是在香港展开,就涉及转移支付的费用是否合理,这也是近年基金税务方面的一个重要话题(Base Erosion and Profit Shifting,税基侵蚀和利润转移,简称BEPS)。

开曼群岛设立的基金通常都是免税,免除基金的所得税、资本利得税等(设立时会获发一张20年期的税务证书)。香港设立的9号牌持牌机构在合约安排上,并没有与开曼基金建立直接联系。如果满足基金的中央控制(Central Management)在香港以外的若干條件,例如基金的主要决策(如董事会会议)是在香港以外进行等,香港也可以免除基金的税负等。从实际执行情况来看,香港政府近年每年都免除了离岸基金的所得税,也已经修订了有关税法,免除在香港以外设立的离岸基金和本港设立的在岸基金的税负,对冲基金和私募股权投资基金都可以受惠,并对投资香港本地公司的符合资格的交易也有税收优惠。2019年2月已经完成立法,4月1日已经开始实施。详见《2018年税务(豁免基金缴付利得税)修订(条例)》。

实际操作中,基金核心团队控制香港投资顾问公司和离岸投资经理。香港投资顾问公司持有资产管理牌照,接受香港证监会监管,持有超过10%股权的股东就会被视为大股东(定义详见《证券与期货条例》附表1第1部第6点),其变动需要上报香港证监会,所以股权架构宜简单稳定。管理团队的激励机制(如基金表现费的分配),更适合放在离岸投资经理层面。离岸投资经理收取基金的管理费和表现费,股权架构的变动也相对灵活,容易适应管理团队的变动和扩充。

香港投资顾问公司持有资产管理牌照,持股超过10%就会被视为大股东,其变动需要上报香港证监会,所以股权架构宜简单稳定。

对于开曼基金来说,投资者所持有的是可参与可赎回股份(participating redeemable share),这里的“参与”是指如基金清盘时可以参与基金在支付债务与股份面值后的剩余收益分配等经济权利,但并没有投票权。开曼投资经理通过持有开曼基金的管理股份(management share),拥有相关的投票权,实际控制开曼基金,但并无上面投资者股份的基金剩余收益分配权。

图2的基金架构是一个典型的简单架构,有的基金还会采用Feeder Fund与Master Fund的架构。不同的投资者可以进入不同的Feeder Fund。而不同的Master Fund又可以采用不同的投资策略。这种架构就相对灵活,以适应不同地区投资者以及投资者对于投资策略与风险回报等的不同需求。不过,这样的两层架构的运营维持费用会高一些(例如基金的开曼注册办公室费用、基金的行政管理费用、审计费用等)。

罗山山

关注读览天下微信,

100万篇深度好文,

等你来看……

关注读览天下微信,

100万篇深度好文,

等你来看……